控股股东作价137.7亿元向平安资管转让近两成股份,股价几近涨停

华夏幸福10日午间公告,当日控股股东华夏控股通过协议转让方式,作价137.7亿元向中国平安旗下的平安资管转让5.82亿股(占总股本的19.7%),单价为23.655元/股,较该股午间收盘价25元折价约5%。受此利好刺激,该股午后直线拉升一度涨停。截至收盘,该股大涨9.68%,成交量明显放大。

本次交易后,华夏控股及其一致行动人鼎基资本持股比例降至42.67%,平安资管持股比例达到19.88%,成为第二大股东。在过户后5个工作日内,平安资管应当向华夏幸福董事会提名2名具备任职资格的董事候选人;在30个工作日内,华夏幸福应召开股东大会,进行董事会改选。

公告称,平安资管将分3笔,按25%、25%、50%的比例支付股份转让价款,首期支付的25%股份转让价款约34.43亿元。

对于此次转让,公司表示,旨在增强双方在相关业务领域的潜在合作,完善公司治理水平,持续提升公司竞争能力与盈利水平,促进公司的快速健康发展。华夏控股承诺,以上市公司2017年度归属于上市公司股东的净利润为基数,公司2018年度、2019 年度、2020 年度(以下简称“利润补偿期间”)归属于上市公司股东的净利润增长率分别不低 30%、65%、105%,即2018年、2019年、2020年归属于上市公司股东的净利润分别不低于114.15亿元、144.88亿元、180亿元。

公告称,利润补偿期间,如出现上市公司任一会计年度的实际净利润小于上市公司在同一年度的预测利润的95%,则华夏控股承诺对平安资管进行现金补偿。

资料显示,平安资管的业务范围包括管理运用自有资金及保险资金,受托资金管理业务,与资金管理业务相关的咨询业务,国家法律法规允许的其他资产管理业务。其大股东为中国平安,持股比例为98.66%。

此前,关于华夏幸福“资金链断裂”的传闻甚嚣尘上,公司对此也公开进行了辟谣。

3月26日,华夏幸福发布公开声明称,公司的经营状况稳健良好,相关“银行停止开发贷”、“公司陷入资金链困局”等传言纯属造谣。4月20日,在回复上交所对公司资金状况的18条质询意见时,公司表示,近3年引入金融机构为股东的情况35例,总金额逾440亿元,目前到期退出金额共计约218.68亿元。

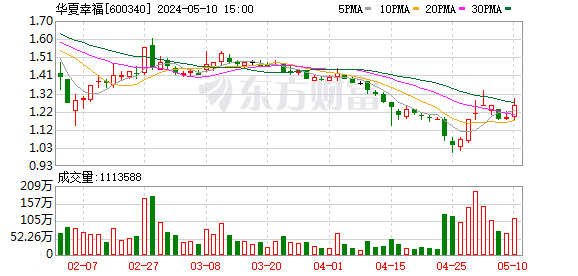

在利空传闻和市场走弱的影响下,华夏幸福自今年2月2日创下45.98(前复权)元的高点后,股价一路下滑,最低探至7月6日的22.63元,相比前期高点已被腰斩。

虽然华夏幸福去年净利润、资产规模等主要业绩指标继续保持高增长的态势,但年报显示,其资产负债率高达81.1%,经营活动产生的现金流量净额近三年首次为负数且高达-162.28亿元,由此也不难看出其资金面较为紧张。

一季报显示,华夏幸福负债仍在不断增加,截至一季度末,其负债合计已高达3054.63亿元,这一数字在上市房企中居于较前位置。此次股权转让,或许能让公司的资金紧张得到缓解。

(责任编辑:李伟)